Artikel von Joachim Klement, Investmentstratege bei Panmure Liberum

Dass der durchschnittlich aktiv gemanagte Fonds schlechter abschneidet als der Markt, ist bekannt. Aber wie genau verspielen Fondsmanager im Schnitt ihre Performance? Indem sie die falschen Aktien auswählen – oder indem sie die richtigen Aktien kaufen, aber zum falschen Zeitpunkt?

Javier Vidal-Garcia und Marta Vidal [1] wollten es herausfinden und haben dazu die Renditen von mehr als 21.000 aktiv verwalteten Aktienfonds analysiert, die zwischen 1990 und 2025 in 35 verschiedenen Ländern investierten. Da sie nur Länderfonds (Single-Country-Funds) und keine regionalen oder globalen Fonds betrachteten, belief sich das verwaltete Vermögen dieser Fonds auf etwas mehr als 12 Mrd. US-Dollar (Länderfonds sind in den meisten Ländern ein Nischensegment).

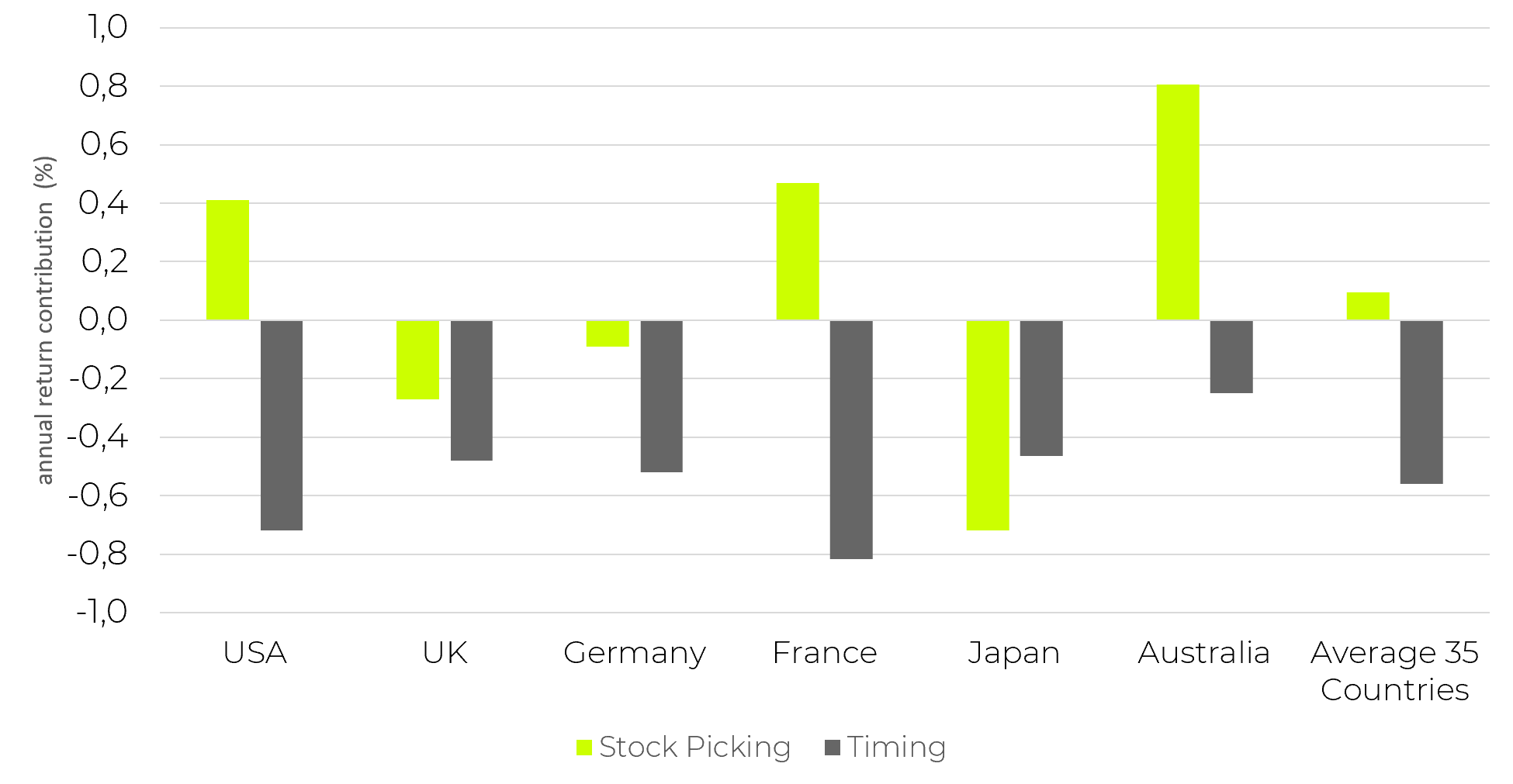

Das unten dargestellte Diagramm zeigt die Ergebnisse dieser Renditezerlegung für Fonds in ausgewählten Ländern im Vergleich zur Gesamtmarktperformance des jeweiligen Landes. Wie man sieht, ist der Hauptgrund für die Under-Performance das Timing von Käufen und Verkäufen – nicht die Aktienauswahl an sich. In jedem der 35 untersuchten Märkte verloren Fondsmanager im Schnitt Performance durch ihre Markt-Timing-Entscheidungen. Der durchschnittliche negative Einfluss des Markt-Timings lag bei 0,43 % pro Jahr. Die Aktienauswahl trug in manchen Ländern positiv, in anderen negativ bei. Im Schnitt der 35 Länder ergab sich ein leicht positiver Beitrag von 0,09 % pro Jahr.

Quelle: Vidal-Garcia und Vidal (2025)

Doch das ist nicht die ganze Geschichte. Die meisten Fonds werden an einer Benchmark gemessen, die enger gefasst ist als der Gesamtmarkt. Die typische Benchmark ist der MSCI-Index für das jeweilige Land. Also führten die Autoren dieselbe Zerlegung für den MSCI-Länderindex im Vergleich zum Gesamtmarkt durch.

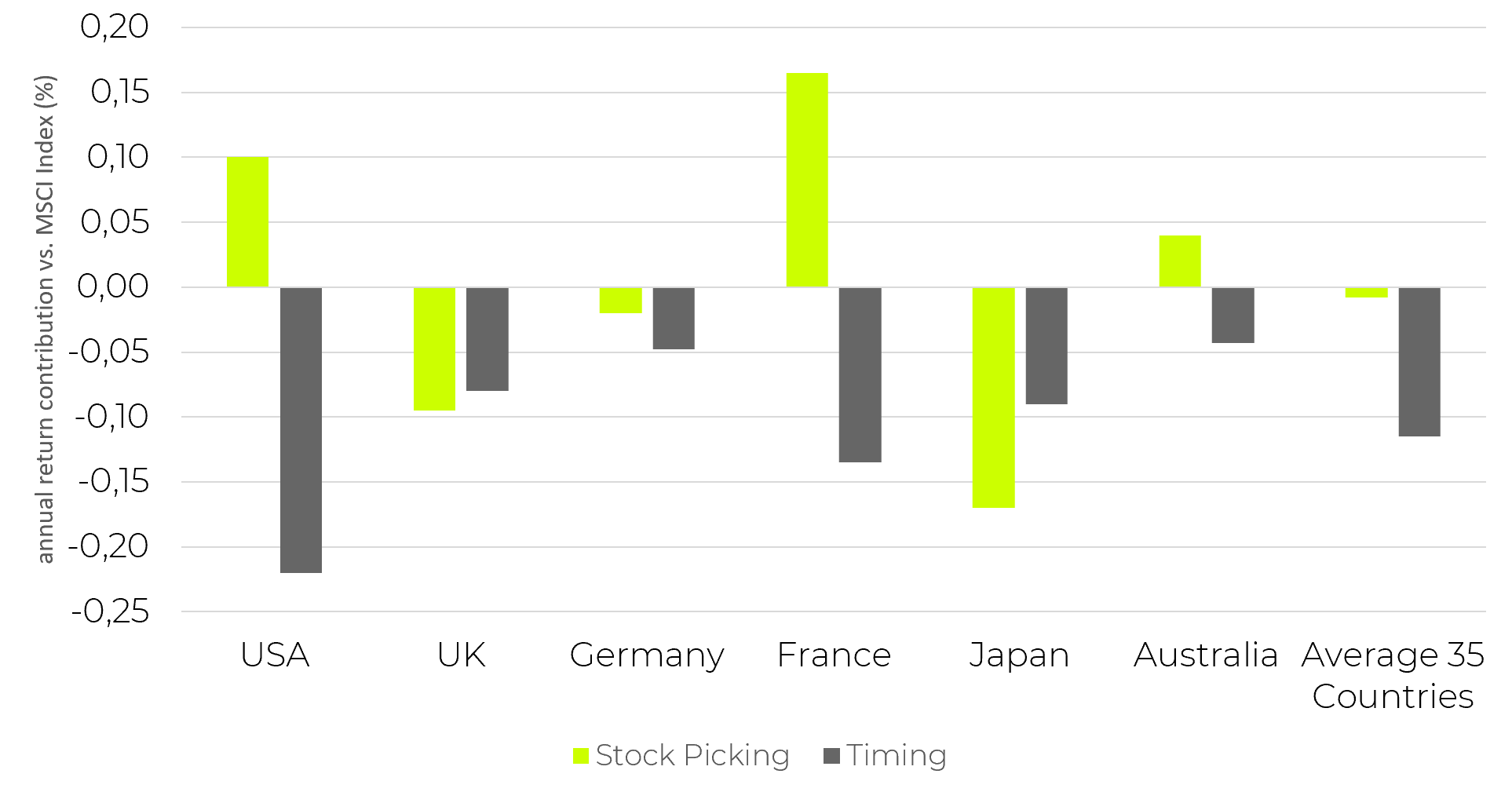

Im nächsten Diagramm habe ich die Differenz zwischen dem durchschnittlichen Fondsmanager und dem MSCI-Länderindex berechnet, um zu sehen, wo Fondsmanager im Vergleich zu einem typischen Benchmark-Index (statt zum Gesamtmarkt) schlechter abschneiden.

Quelle: Vidal-Garcia und Vidal (2025)

Wie man sieht, bleibt Markt-Timing der Haupttreiber der Under-Performance. Im Durchschnitt über 35 Länder hinweg ist es sogar der einzige Treiber der Under-Performance. Die Aktienauswahl ist mal positiv, mal negativ, trägt im Schnitt aber weder positiv noch negativ zur Performance eines Fonds gegenüber dem MSCI bei.

Die Ergebnisse sind für aktive Fondsmanager nicht gerade schmeichelhaft: Im Durchschnitt gelingt es den Stock Pickern nicht, mit ihrer Aktienauswahl einen Mehrwert zu schaffen (auch wenn es natürlich Ausnahmen gibt). Dennoch deutet die Analyse darauf hin, dass Fondsmanager, die ihre Performance steigern wollen, eher ihre Entscheidungen zum Markt-Timing verfeinern sollten als die Auswahl einzelner Aktien. Es gibt also womöglich mehr „Alpha“ zu holen, wenn man den Investmentprozess beim Timing optimiert, statt ausschließlich auf die Aktienauswahl zu setzen.