Artikel von Alan Dunne, Geschäftsführer von Archive Capital

Die Risiken sind nicht verschwunden

Kurzfristig mag das bullische Szenario plausibel erscheinen: Die Inflation geht leicht zurück, die EZB senkt die Zinsen und es gibt noch keine harten Beweise für eine Rezession. Selbst wenn es zu einer Abschwächung kommt, erwarten die Märkte eine Lockerung durch die Fed später im Jahr. Aktien könnten weiter steigen. Aber das bedeutet nicht, dass die Risiken verschwunden sind.

US-Aktien sind weiterhin hoch bewertet. Das erwartete KGV des S&P 500 liegt bei rund 22 – ein Niveau, das historisch mit unterdurchschnittlichen künftigen Renditen einhergeht. Auch wenn Handelsabkommen geschlossen werden, scheinen Zölle – voraussichtlich bei rund 10 % – von Dauer zu sein. Das bremst Konsum und Unternehmensgewinne.

Obwohl die Renditen leicht gesunken sind, schwelen fiskalische Risiken weiter. Trumps „Big Beautiful Bill“ könnte das Defizit in den nächsten zehn Jahren um fast 4 Billionen Dollar erhöhen. Alles deutet auf höhere Renditen hin – aber wann?

Diese Risiken garantieren keinen Einbruch, aber sie erfordern ein kritisches Nachdenken über Portfolioaufbau und Schwachstellen. Kurz: Es ist keine Zeit für Selbstzufriedenheit. Wie JFK sagte: „Das Dach sollte man reparieren, wenn die Sonne scheint.“

Warum Diversifikation oft versagt

Portfolios sehen oft diversifiziert aus – mit verschiedenen Anlageklassen – sind aber in ihrer Widerstandsfähigkeit viel schwächer als vermutet. Multi-Asset- oder Diversified-Growth-Fonds, oft als „Allwetter-Strategien“ vermarktet, setzen meist auf „weiter so“ – ein Szenario mit ewigem Sonnenschein.

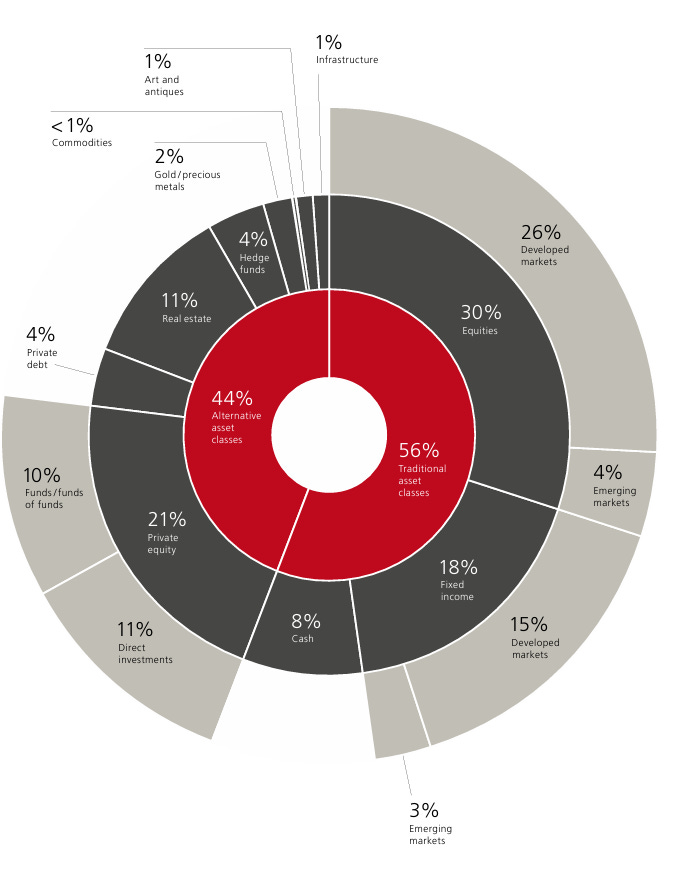

Das Beispiel oben zeigt die Asset-Allokation eines typischen Family Offices laut UBS Global Family Office Report [1]. Auf den ersten Blick breit gestreut – von Aktien bis Antiquitäten.

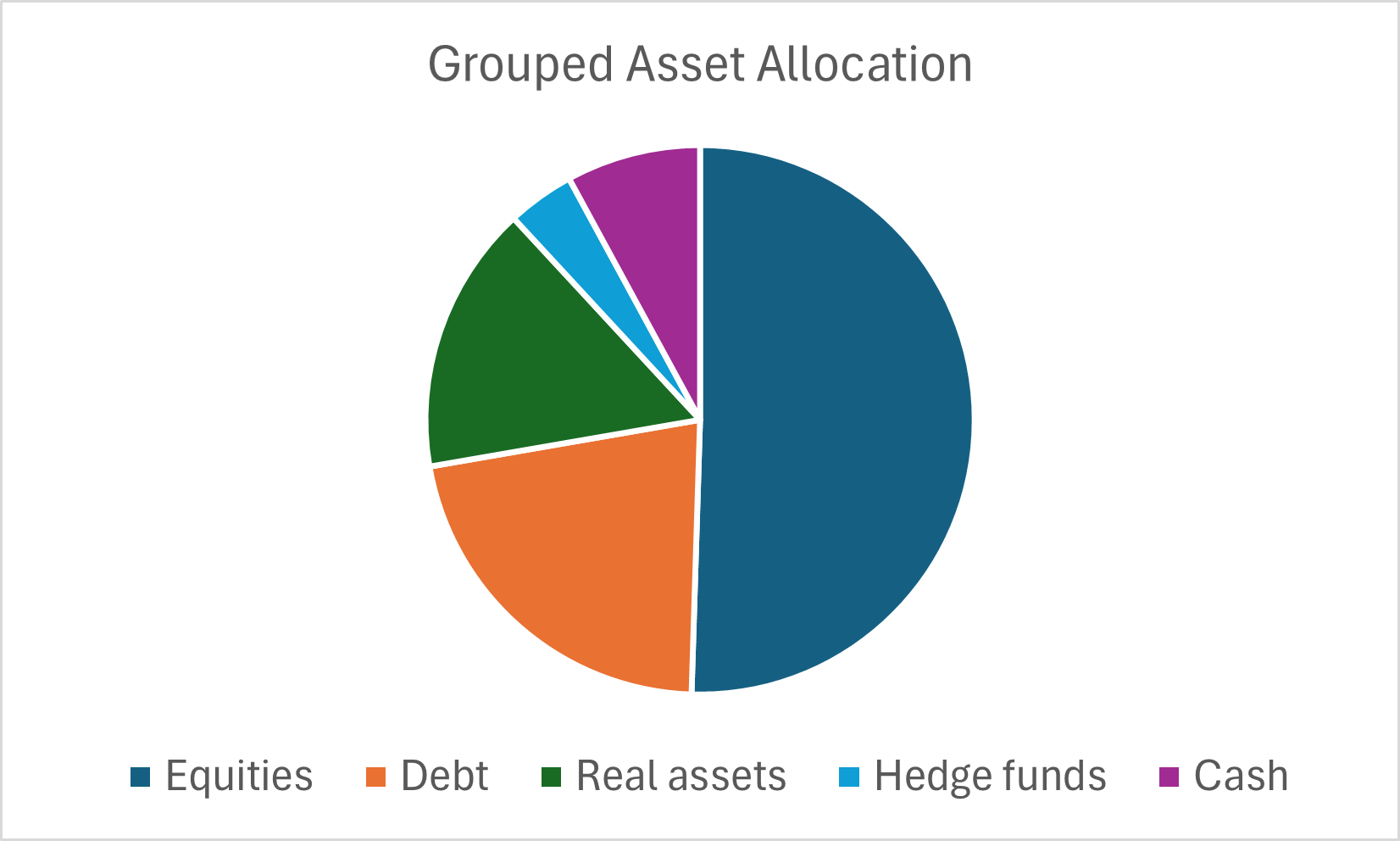

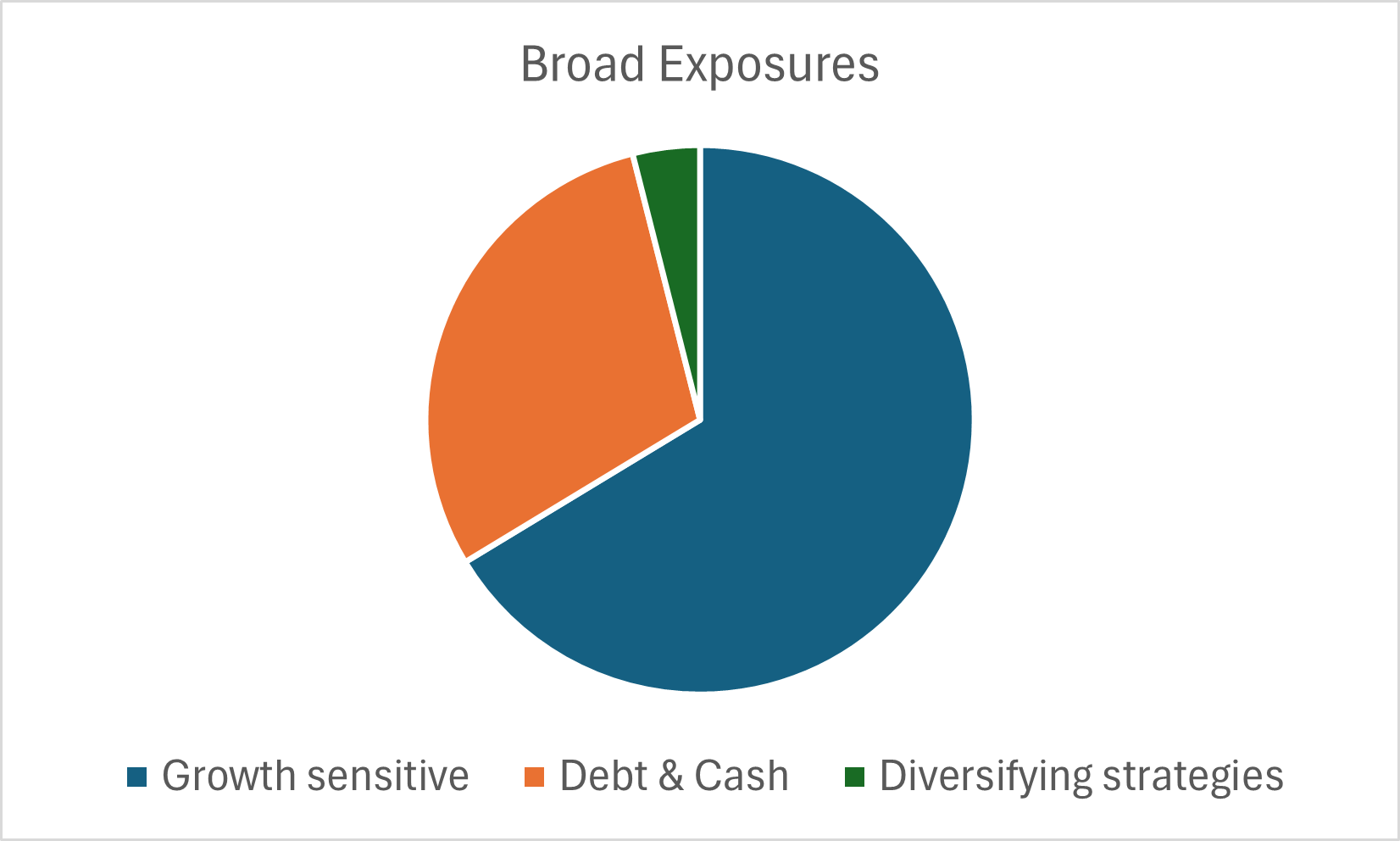

Aber gruppiert man die Positionen in übergeordnete Risikokategorien (Wachstum, Absicherung, Diversifikation), wird deutlich: Die Diversifikation ist in Wirklichkeit gering. Berücksichtigt man auch noch das Risikoniveau der einzelnen Positionen, kippt das Portfolio noch stärker in Richtung Wachstumsrisiko.

Viele Anlagen – von Aktien bis Private Equity, Private Credit und Immobilien – performen gut bei stabiler Konjunktur. In einer schweren Rezession schwächeln sie meist gemeinsam. Auch klassische Strategien wie langlaufende Anleihen oder Aktien funktionieren bei niedriger Inflation und fallenden Zinsen. Doch was, wenn Inflation steigt und Wachstum schwach ist?

Ein stagflationäres Umfeld – Inflation bei gleichzeitig stagnierender oder schrumpfender Wirtschaft – ist das schwierigste Szenario. Das gab es zuletzt in den 1970ern. Die meisten Portfolios sind weder für eine schwere Rezession noch für Stagflation gerüstet.

Warum Portfolio-Konstruktion zählt

Manchmal fehlt es schlicht an wirklich diversifizierenden Strategien. Oder sie sind vorhanden, aber falsch gewichtet. Ein 50/50-Aktien-/Anleihen-Portfolio scheint ausgewogen. Aktien für Wachstum, Anleihen zur Absicherung. Zwischen 1980 und 2020 stiegen Staatsanleihen oft, wenn Aktien fielen – dank Zinssenkungen der Notenbanken.

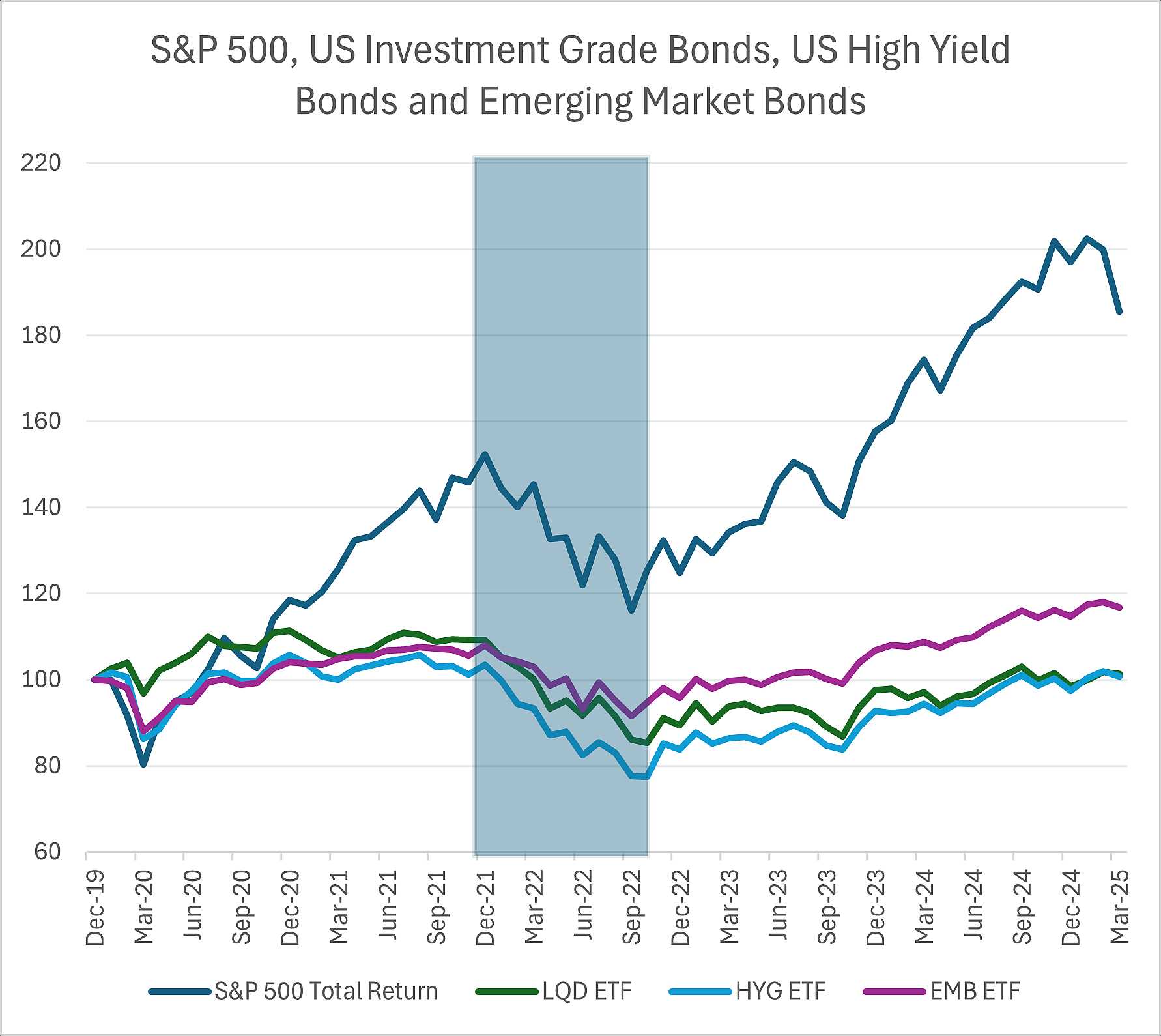

Doch diese Korrelation ist heute fraglich – besonders bei hartnäckiger Inflation oder steigenden Renditeerwartungen. 2022 zeigte: Aktien und Anleihen können gleichzeitig fallen.

Kürzt man die Duration, sinkt das Zinsrisiko – aber man wandelt Anleihen faktisch in Cash um: geringe Rendite, keine echte Absicherung bei Stress. Auch die Volatilität zählt: Selbst wenn Anleihen in einer Krise steigen, können sie den Verlust eines 50 %-Einbruchs bei Aktien kaum ausgleichen.

Zusammensetzung ist ebenfalls wichtig: Sind die Aktien überwiegend US-Growth-Titel? Für Euro-Anleger steigt das Risiko bei schwächerem Dollar. Sind die Anleihen Staatsanleihen oder Unternehmensanleihen? In Stressphasen wie März 2020 oder 2022 verhalten sich High Yield oder EM-Bonds wie Aktien – genau dann, wenn man Sicherheit braucht.

Einige Anleger setzen auf Alternativen wie Private Equity. Doch nur weil etwas nicht börsennotiert ist, heißt das nicht, dass es sich in Krisen anders verhält. Meist zahlt man sogar mehr – für denselben Nachteil (Anmerkung der Redaktion: Siehe dazu auch den Beitrag „Alte Versprechen, neue Realität – Der Niedergang der Alternativen Investments“)

Auch wer Hedgefonds einsetzt, muss auf deren Ausrichtung achten: Strategien mit hoher Aktienkorrelation helfen in Krisen wenig. Global Macro oder Trendfolge-Strategien haben sich historisch besser geschlagen. Eine 4 %-Allokation in Hedgefonds ändert meist wenig. Und bei geringer Volatilität ist der Diversifikationseffekt sogar noch geringer.

Manchmal sind risikoreichere, aber unkorrelierte Strategien für das Portfolio stabiler als konservative. Es reicht nicht, einfach in Hedgefonds zu investieren. Wichtig ist: Welche Strategie, welche Rolle im Portfolio, und wie viel Risikoallokation wird vergeben?

Der Total-Portfolio-Ansatz

Immer mehr große Investoren wenden sich vom klassischen Asset-Allocation-Denken ab – hin zum Total-Portfolio-Ansatz. Die Idee: Weniger auf Anlageklassen achten, mehr auf Risikobeiträge. Früher waren große Institutionen stark nach Assetklassen organisiert, Teams arbeiteten isoliert. Das ändert sich.

Das Prinzip gilt auch für Privatanleger: Kapital dorthin lenken, wo es pro Risikoeinheit den höchsten Mehrwert bringt. Das bedeutet: Verstehen, welche Assets man besitzt, wie sie sich im Stress verhalten und welche Funktion sie erfüllen.

Es gibt Wege, Portfolios zu bauen, die keinen Crash vorhersagen müssen – aber trotzdem durchhalten können, wenn einer kommt. Das beginnt mit besserer Diversifikation, sinnvoller Gewichtung und klarem Risikoverständnis. Das führt meist zu größeren Positionen in echten Diversifikatoren: Gold, Rohstoffe, Global Macro, Trendfolgestrategien.

Auch Futures können helfen – für Kapital-Effizienz und Flexibilität. Aber das ist ein Thema für einen anderen Beitrag. Die meisten Portfolios, die ich sehe, spiegeln eher das letzte Jahrzehnt als das kommende. Doch Letzteres wird kaum wie das vorige aussehen.